中国经济网北京3月29日讯今日,苏州和林微纳科技股份有限公司(以下简称“和林微纳”,688661.SH)在上交所科创板上市,开盘报36.78元,涨107.68%,盘中最高报38.00元,最低报33.00元。截至今日收盘,和林微纳报33.10元,涨86.90%,成交额4.21亿元,振幅28.23%,换手率73.85%。

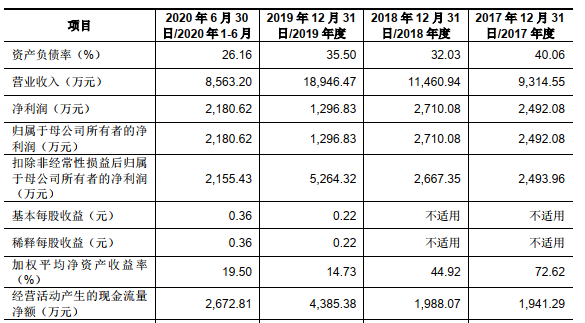

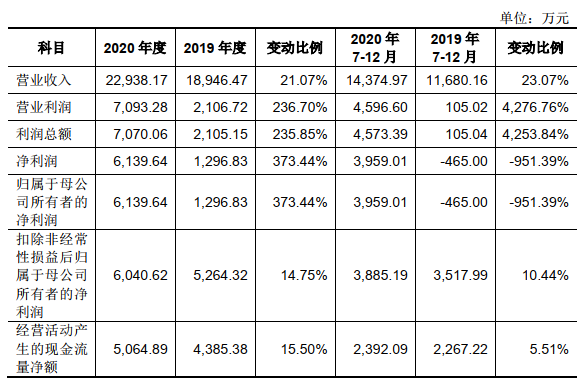

和林微纳称,2019年度由于计提了3995.20万元的股份支付费用,因而对公司净利润产生较大影响。

2017年至2020年,和林微纳经营活动产生的现金流量净额分别是1941.29万元、1988.07万元、4385.38万元和5064.89万元。2017年至2020年上半年,公司销售商品、提供劳务收到的现金分别为9557.74万元、1.11亿元、1.56亿元和9331.18万元。

公司经营活动产生的现金流量净额与净利润差距较大,和林微纳称主要的因素是存货的增加,经营性应收与应付项目的变动以及2019年度确认大额股份支付等。

和林微纳预计2021年一季度能轻松实现营业收入9500.00万元,较2020年同期增长146.39%;归属于母企业所有者的净利润2900.00万元,较2020年同期增长189.05%;扣除非经常性损益后归属于母企业所有者的净利润2900.00万元,较2020年同期增长193.99%。

和林微纳的流动资产主要由货币资金、应收票据、应收账款、应收款项融资及存货组成。2017年末、2018年末、2019年末及2020年6月末,公司货币资金分别为679.80万元、923.16万元、298.79万元及1921.55万元,占流动资产的占比分别是14.47%、13.72%、2.93%及17.96%。

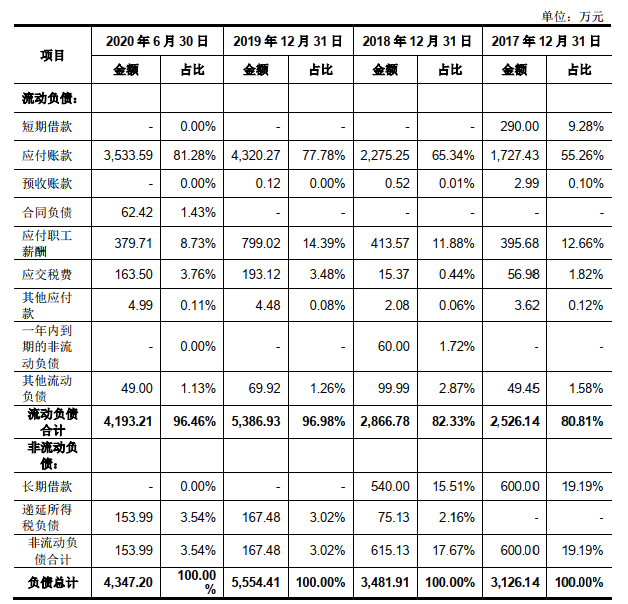

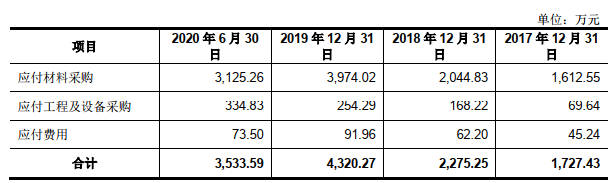

和林微纳流动负债主要由应该支付的账款和应付职员薪酬构成。2017年末、2018年末、2019年末及2020年6月末,公司应该支付的账款余额分别为1727.43万元、2275.25万元、4320.27万元及3533.59万元,主要为日常的原材料、外协加工服务、工程及设备采购款项等。

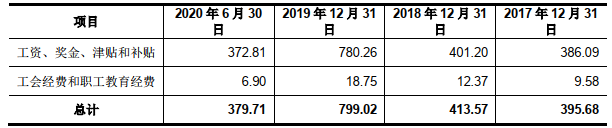

上述同期,公司应付职员薪酬余额分别为395.68万元、413.57万元、799.02万元及379.71万元,整体呈逐年上升趋势,根本原因在于随着公司规模扩大,2019年度员工数量有所增加。

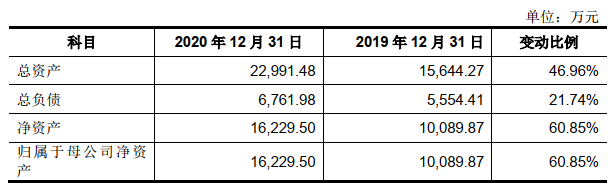

截至2020年12月31日,和林微纳总资产为2.30亿元;总负债为6761.98万元。

和林微纳主营业务为微型精密电子零部件和元器件的研发、设计、生产和销售,公司基本的产品为微机电(MEMS)精微电子零部件系列新产品以及半导体芯片测试探针系列新产品;其中,微机电(MEMS)精微电子零部件系列新产品最重要的包含精微屏蔽罩、精密结构件以及精微连接器及零部件。

据《科创板日报》报道,2019年11月1日,和林微纳的股东程巨润与董事马洪伟、副总经理钱晓晨一起,分别把所持公司4%、2%、2%的股权转让给和林微纳员工持股平台——苏州和阳管理咨询合伙企业(有限合伙),转让价格为8.33元/每份出资额,整体估值为1.5亿元。

2019年11月15日,和林微纳股东程巨润又分别向赣州市兰石创业投资合伙企业(有限合伙)和余方标转让其持有的公司5%股权(对应90万元出资额),转让价款2000万元,转让价格为22.22元/每份出资额。程巨润在和林微纳申请上市前退出,时间点显得较为“蹊跷”。

据梧桐树下V,在上述2019年11月,和林微纳股东程巨润2000万元转让5%股权,推算公司整体估值约为4亿元。

公司2019年度扣非净利润5264万元,15倍市盈率参考估值为7.89亿元,发行后估值可能刚好逾10亿元。但公司2019年度净利润仅为1297万元,同时营业收入增幅远小于扣非净利润的增长。此外,公司2020年1-9月净利润相比同期仅增长10.18%,上涨的速度有限,和林微纳一级市场估值应不超过10亿元。

但公司这次发行上市选择申请适用《科创板上市规则》第2.1.2条第(一)项的规定,需满足“预计市值不低于人民币10亿元”的要求。若公司一级市场估值不超过10亿元,需通过募集资金来增加市值是否合理?

据和林微纳最新招股书显示,根据天衡会计师事务所出具的《审计报告》(天衡审字(2020)00316号),发行人2019年度营业收入为1.89亿元,纯利润是1296.83万元,扣除非经常性损益后归属于母企业所有者的纯利润是5264.32万元。本次发行价格确定为17.71元/股,发行后总股本为8000.00万股,公司上市时市值为14.17亿元,不低于10亿元。

2020年11月4日,上交所科创板股票上市委员会2020年第96次审议会议召开,审议结果为,同意苏州和林微纳科技股份有限公司首发上市。上市委会议提出问询的主体问题有:

1.请发行人代表说明:(1)通过客户验证的样品是否对客户销售;(2)发行人涉及定制化开发模式产生的相关联的费用计入研发费用的金额是否直接与客户订单相关,前后两次回复内容存在矛盾的原因。请保荐代表人发表明确意见。

2.请发行人代表:(1)说明发行人核心技术在业务的具体应用,模具结构设计类核心技术与按照每个客户产品图纸设计的基本要求开发产品相应模具的关系;(2)申请文件披露公司不存在向客户销售的模具移转给客户的情形,说明上述模具的会计处理是不是满足企业会计准则要求。请保荐代表人发表明确意见。

3.2017年、2018年、2019年及2020年1-6月,发行人来自前五名客户出售的收益占发行人主要经营业务收入占比分别是84.90%、75.82%、72.86%及66.66%。发行人存在客户集中度较高和现有主要客户开始自制公司的相关这类的产品、业务重心转移或选择更先进工艺或技术的产品,导致对公司原有产品的需求下降的情况。请发行人代表结合新冠疫情的影响、主要客户转移、新产品及新工艺的研发进展以及募投项目的实施前景,说明为保持核心产品的先进性和经营业绩的稳定性所采取的应对措施。请保荐代表人发表明确意见。

和林微纳本次在上交所科创板上市,发行数量为2000万股,发行价格为17.71元/股,保荐人为华兴证券有限公司,保荐代表人为吴柯佳、朱权炼。和林微纳这次募集资金总额为3.54亿元,扣除发行费用后,募集资金净额为3.12亿元。而截至2020年末,和林微纳总资产为2.30亿元,此次最终募资总额是公司总资产的1.54倍。

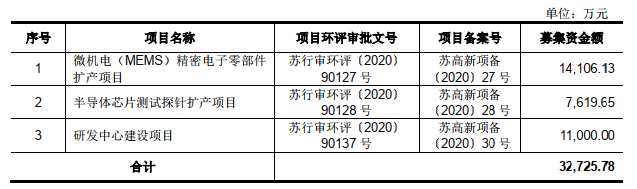

和林微纳最终募集资金净额比原计划少1530.03万元。和林微纳3月23日披露的招股说明书显示,公司拟募集资金3.27亿元,其中,1.41亿元用于微机电(MEMS)精密电子零部件扩产项目,7619.65万元用于半导体芯片测试探针扩产项目,1.10亿元用于研发中心建设项目。

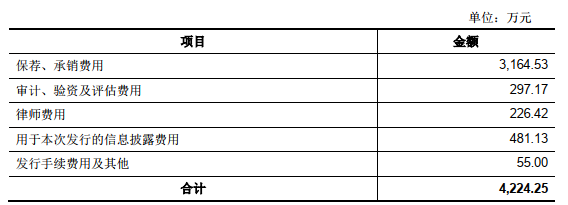

和林微纳本次上市发行费用为4224.25万元,其中保荐人华兴证券有限公司获得保荐承销费用3164.53万元,天衡会计师事务所(特殊普通合伙)和北京天健兴业资产评估有限公司获得审计验资及评估费用297.17万元,江苏世纪同仁律师事务所获得律师费用226.42万元。

本次发行的战略配售对象由保荐人跟投子公司和公司高级管理人员及核心员工专项资产管理计划组成,其中跟投机构为华兴证券另类投资子公司华兴证券投资有限公司,跟投的股份数量为公开发行股份的5%,即100万股,跟投金额1771.00万元,限售期为24个月;高级管理人员及核心员工专项资产管理计划为“华兴证券科创板和林微纳1号战略配售集合资产管理计划”,最终获配股数为200万股,获配金额3542.00万元,限售期为12个月。

热线电话:

热线电话: